前回の記事、減価償却の仕組みの続きです。

パソコンや車といった耐久財(長く使えるもの:消費財が対義語)は、法律で償却期間が定められています。また、細かい実務での償却方法については、実際に調べながら、行ってください。ここでは、原則的な考え方を示します。

まず、減価償却に関して言うと多くの人が一番気にするのは「いくらまでなら一発で、経費で落とせるのか?」ということです。

基本的に、減価償却をしてしまうと、処理が煩雑になります。できれば、減価償却をせずに、一度に経費として落としてしまいたいというのが多くの人の希望なのです。

減価償却費について、白色申告か青色申告かにより異なる

ⅰ白色申告

ⅱ青色申告

で基準が違います。一言で言うと、青色申告を選んだ場合のほうが一度に経費として計上できる金額が大きくなっています。そして、多くの人は減価償却をするよりも経費にしてしまいたいので、青色申告にとって経費の枠が大きいことは一つのメリットになっています。

経費か、減価償却か、については、

ⅰ白色申告では、

10万円未満なら経費

10万円以上なら減価償却

ⅱ青色申告では、

30万円未満なら経費

30万円以上なら減価償却

となっています。現実的に、今、業務で用いるノートパソコンだと、白色申告の枠で収まるのではないかと思います。ですから、白色申告、青色申告どちらをとるにせよ、パソコンくらいなら経費にしてしまうというのが一般的な考え方だと思います。

といっても、そこそこ高度なグラフィックを扱う、といったときや、最新のパソコンを買う、といった時には白色申告の枠だと厳しいかもしれません。

ここで注意するべき点は、減価償却とキャッシュ(現金)の流れは次元の異なる話だということです。

つまり、一括でお金が出ていこうが、ローンを組んで月賦でお金が出ていこうが、減価償却の考え方自体は変わらないということです。

たとえば、15万円のパソコンを買うときに、7万5千円ずつの二回払いにしても、15万円の一回払いにしても、15万円のものを買ったということだけが問題になります。どの支払方法を選んでも、減価償却をする必要があります。この点は、経費、と現金の流出が食い違う大きなポイントになりますので、注意してください。

直感的にはわかりにくいのですが、

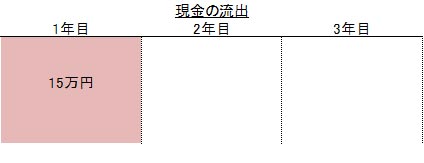

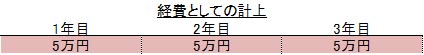

15万円のものを3年ぴったりで償却するとします。また、支払方法は一回払いを選びます。

この時、お金の流れは一年目にだけ―15万円が生じます。

しかし、経費は、-5万円、-5万円、-5万円と発生することになります。

この点をきっちりと理解しておかないと、帳簿と現実のお金の出入りの関係がわけのわからないものになってしまいます。

そして、多くの人が減価償却をできれば選びたくない理由の一つに、この複雑さがあります。